- KB Rádce

- Zhodnocení financí

- 7 mýtů o investování

7 mýtů o investování

Nikomu se asi nelíbí představa, že mu jeho peníze někdo vezme. Když je ale necháte jen tak ležet na běžném účtu, postará se o to inflace. Za pár let si tak za své úspory koupíte méně než v době, kdy jste je na účet vložili. A pokud je míra inflace vysoká, může to být dokonce už za pár měsíců. Přestože v současné době zažíváme pokles inflace – po více než dvou letech klesla její meziroční hodnota v lednu 2024 na hodnotu 2,3 %, měli bychom před ní své peníze chránit.

Jedním ze způsobů, jak se chránit před inflací, je investování. A to pravidelné a dlouhodobé. Kromě toho, že můžete ochránit své peníze před znehodnocením, nabízí investice také možnost zajímavého výdělku.

Mnozí ale přesto investovat nikdy nezačali. Buď si myslí, že na to nemají peníze, bojí se, že o vše přijdou, nebo se do investic nechtějí pouštět, protože se v nich moc nevyznají. Takové obavy ale nejsou na místě. Pojďme se společně podívat na nejčastější mýty spojené s investováním.

Že jsou investice záležitostí bohatých, platilo možná dřív. Teď ale nepotřebujete velké obnosy. Investovat můžete klidně pár stovek měsíčně, podle své situace.

Do investic byste měli vložit vždy jen takovou částku, která vám nebude chybět – rozhodně do nich tedy nepřevádějte všechny své úspory.

Investice do nemovitostí, spojené obvykle s velkými částkami, jsou dnes dostupné s pár tisíci korunami. Například pomocí crowdfundingu a developerských projektů.

Řídit se můžete třeba pravidlem 70:20:10, tedy:

- 70 % příjmů mít na nutné výdaje, jako je bydlení, energie, jídlo,

- 20 % příjmů věnovat věcem pro radost – koníčky, dovolená, kultura, zábava apod.,

- 10 % příjmů dát stranou na budoucnost – na spoření a investice.

Než začnete, rozmyslete si:

- na jak dlouho chcete peníze uložit,

- kolik můžete pravidelně posílat, aby to nezatížilo váš rozpočet,

- jestli můžete jednorázově poslat větší částku.

Pak už si stačí jen nastavit trvalý příkaz a nechat peníze pracovat za vás. Výši měsíčních investic můžete samozřejmě kdykoli upravit.

Nemusíte se bát ani vysokých vstupních poplatků, jak tomu bylo dřív, když jste chtěli začít investovat. Dnes jsou často velmi přijatelné. Obvykle se setkáte s poplatkem za správu vašich prostředků ve fondu. Ten se odvíjí od toho, kolik peněz máte ve fondu uložených (představují malé procento z nich).

Nemusí z vás být hned odborník. Investiční poradci, třeba ve vaší bance, vám rádi pomůžou s výběrem, do čeho investovat. Potom vám sestaví portfolio na míru podle vašich zkušeností s investováním a snášenlivosti k výkyvům trhu. Vy sami nemusíte sledovat pohyby na burze ani přemýšlet, kdy nakoupit a kdy prodat. Stačí jen každý měsíc poslat do fondu klidně i malou částku a nechat peníze pracovat. Samotný nákup aktiv pak obvykle probíhá automaticky.

Předtím, než začnete investovat, musíte podle zákona vyplnit investiční dotazník. V dotazníku budete odpovídat na otázky typu, jaká je vaše majetková situace, jak dlouho chcete investovat, jakou částku hodláte měsíčně posílat a jaké máte povědomí o světě investic. Jeho cílem je vyhodnotit pro vás takovou investiční strategii, která nezatíží váš rozpočet a bude odpovídat vaší schopnosti snášet riziko.

Investovat můžete začít i sami online na různých investičních platformách, které vám automaticky sestaví diverzifikované portfolio podle vašich předpokladů. I zde vyplňujete investiční dotazník, jehož výsledky vás nasměrují k odpovídající investiční strategii.

Je přirozené bát se, že o něco přijdeme. Alespoň podle amerického ekonoma Richarda Thalera, který za svůj přínos v behaviorální ekonomii, tedy zkoumání lidského chování v otázkách nakládání s financemi a majetkem, získal Nobelovu cenu. Jeho výzkumy ukázaly, že lidé ztrátu často vnímají mnohem silněji než zisk.

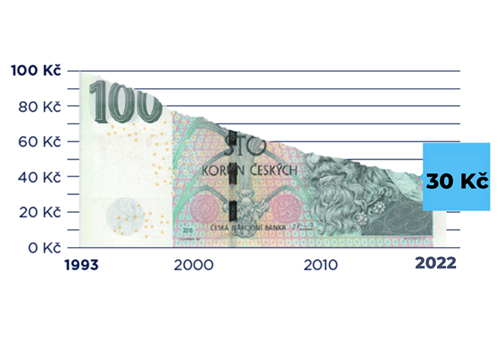

Ano, investováním se vždy vystavujete určitému riziku, že vám vaše vklady nepřinesou kýžený výsledek nebo že o část z nich přijdete. Když ale peníze necháte jen tak ležet na běžném účtu, můžete si být jistí, že jejich hodnota bude postupně klesat – kvůli inflaci.

Například za stokorunovou bankovku jste na začátku devadesátých let pořídili mnohem víc než v roce 2022, kdy její kupní síla oproti roku 1993 odpovídala 30 korunám.

Když budete investovat pravidelně, dlouhodobě a po menších částkách, snížíte tím riziko ztráty a své vklady pravděpodobně zhodnotíte. Období propadů naopak využijete ve svůj prospěch, protože nakupujete více podílů za nižší cenu. A jakmile se trhy začnou zvedat, poroste i hodnota vaší investice.

Rizika spojená s investováním snížíte na minimum také diverzifikací portfolia – rozložením investic do více oblastí.

V investování je dobré řídit se příslovím „nedávejte všechna vejce do jednoho košíku“. Můžete mít štěstí a donesete je v pořádku domů. Kdyby vám ale košík třeba spadl, pravděpodobně se všechna rozbijí. Když investujete, můžete si peníze představit jako taková vajíčka a rozdělit do více „košíků“, tedy vložit je do různých fondů a druhů aktiv.

Tak mimochodem fungují i fondy – shromažďují akcie mnoha společností (nebo dluhopisy či jiná aktiva), aby se snížilo riziko, že přijdete o peníze, když se zrovna jedné z nich nebude dařit a zároveň abyste mohli vydělat na úspěchu co nejvíce z nich. Společně s dalšími investory, kteří do fondu posílají peníze, dosáhnete na nákup širokého portfolia různých akcií či dluhopisů. Můžete tak investovat i do těch, které by pro vás jako jednotlivce jinak možná nebyly finančně dostupné, nebo by se pojily s poplatky – třeba do drahých kovů nebo akcií velkých společností.

Je rozhodně lepší mít uložené peníze na spořicím než na běžném účtu. Získáte tak alespoň nějaké zhodnocení a na rozdíl od investic máte vždy jistotu, že o své vklady nepřijdete.

Spořicí účet se hodí pro uložení finanční rezervy, tedy peněz, které aktuálně nepotřebujete, ale můžete pro ně kdykoli sáhnout. Tyto peníze jsou velmi likvidní – okamžitě dostupné, můžete si je převést na běžný účet a hned je vybrat nebo s nimi zaplatit.

Úroková sazba, se kterou se peníze zhodnocují, však zpravidla nedosáhne výše inflace. Naspořené peníze tedy také ztrácí hodnotu, i když pomaleji, než kdyby ležely na běžném účtu.

Oproti tomu investováním je možné nejen inflaci vyrovnat, ale dokonce i překonat. Z dlouhodobého hlediska může být výnos z investic i několikrát vyšší než u klasického spoření.

V dlouhodobých investicích nic jako vhodná doba neexistuje. Čím dřív začnete investovat, tím déle vám vaše peníze můžou vydělávat. Na čím delší dobu peníze uložíte, tím méně vás ovlivní kolísání trhu. Při pravidelném investování nakoupíte, když jsou trhy nahoře i dole, a tím si průměrujete nákupní cenu. Trhy samozřejmě mají propady, ale historicky se zatím ukazuje, že v dlouhodobém horizontu křivka výnosů stoupá.

Pro ukázku se podívejme na graf vývoje indexu S&P 500 v posledních několika letech. Tento index zahrnuje akcie 500 největších amerických společností obchodovaných na burze (každá burza cenných papírů má svůj vlastní index, který slouží jako ukazatel vývoje a výkonu daného trhu). Najdete zde jména jako Apple, Amazon nebo Microsoft. Index S&P 500 patří mezi nejznámější indexy na světě a používá se například k porovnání výkonnosti různých fondů.

Co platilo dřív, už dnes není pravda. Prostředky ze svých investic teď můžete zdarma vybrat v poměrně krátké době, většinou do týdne. Pokud spěcháte, některé digitální platformy umožňují i výběr prostředků do druhého dne nebo ještě rychleji. Dejte si ale pozor, občas se mohou s rychlejším výběrem pojit zvláštní poplatky.

Přešlap byste mohli udělat, kdybyste jednorázově investovali větší částku, třeba 100 tisíc korun, zrovna předtím, než trh začne padat. Když ale budete investovat dlouhodobě a pravidelně pár stovek nebo tisícikorun, nemusí vás vůbec trápit, že se se hodnota aktiv ve vašem portfoliu mění. Krátkodobé propady trhu navíc můžete využít ve svůj prospěch – „levně nakoupit“ a rozšířit své portfolio.

Upozornění: S investováním jsou spojena různá rizika, přičemž hodnota investice může stoupat i klesat a není zaručena návratnost původní investované částky.