- KB Rádce

- Chytře na půjčky

- 7 tipů, jak najít nejvýhodnější půjčku

7 tipů, jak najít nejvýhodnější půjčku

Výše částky ovlivňuje i to, kolik celkově zaplatíte na úrocích. Pokud si půjčíte víc, než je nezbytné, zbytečně zaplatíte více peněz za úrok. Na druhé straně příliš nízký obnos může znamenat, že vám částka nebude stačit. Proto je důležité si dobře spočítat, kolik peněz opravdu potřebujete.

Pokud vás potkal nenadálý výdaj, k jehož zaplacení vám bude stačit menší obnos, řešením pro vás může být kontokorent. Díky němu si můžete krátkodobě půjčit peníze a využít je, na co potřebujete.

Trh s půjčkami nabízí i úvěry s různým účelem použití peněz. Můžete najít specializované půjčky třeba na auto, na rekonstrukci či pokrytí nečekaných výdajů. Nebo si vyberte takovou půjčku, kterou můžete použít na cokoli.

Vždy dobře zvažte, jestli danou věc opravdu potřebujete a stojí za to si kvůli ní půjčovat. Smysluplná je určitě půjčka na vlastní bydlení. Vhodná může být i půjčka na auto, obzvlášť jestli ho používáte na dojíždění do práce. Také investice do vzdělání se vám vyplatí, ať už se chcete vzdělávat vy sami, nebo vaše děti.

Je však i hodně dalších věcí, které vám zjednoduší život a dává smysl si je pořídit. Myslete ale na to, aby daná věc měla větší trvanlivost než samotná půjčka. Určitě si neberte půjčku proto, abyste splatili jinou půjčku. Tím si dláždíte cestu do finančního pekla.

Bankovní i nebankovní poskytovatelé půjček mají ze zákona povinnost prověřit, jestli budete schopni úvěr splácet. Chrání tím tak sebe, a především vás.

I pokud je vaše schopnost splácet vyhodnocena pozitivně, zamyslete se nad tím, jak velkou část rodinného rozpočtu vám budou pravidelné splátky ukrajovat. Vysoká částka každý měsíc vám může zkomplikovat každodenní život, protože vám nezbyde tolik peněz na další výdaje, volný čas a investování.

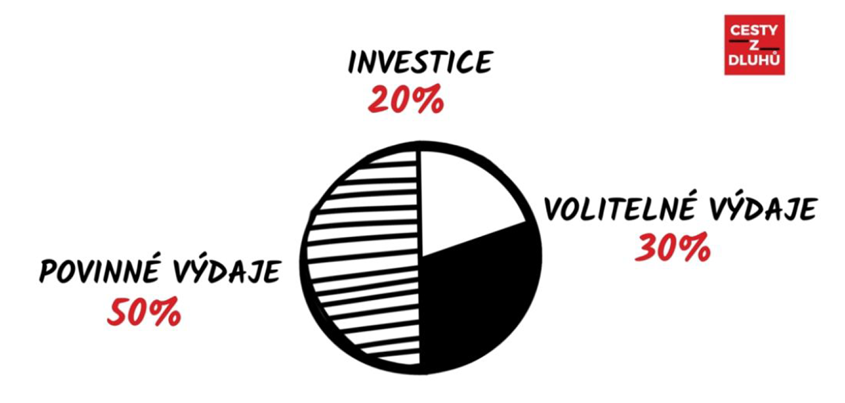

Podle Jana Waldhausera, finančního experta z Komerční banky, by ideální poměr rozdělení rozpočtu měl být 50 % na povinné výdaje, 30 % na volitelné výdaje a 20 % na investice. Mezi povinné výdaje mimo jiné patří právě i splátky půjček.

Dobře tedy zvažte, jestli věc za půjčené peníze opravdu potřebujete, vyplatí se vám ji mít a i s novou půjčkou se vejdete do ideálního poměru výdajů.

Při výběru nejvýhodnější půjčky nehraje roli jenom dobrý úrok, velmi důležitá je také výše RPSN.

Úroková sazba, vyjádřená v procentech, je vlastně odměna pro poskytovatele za to, že vám půjčí. Není to ale jediný náklad, který se k půjčkám váže. Nejnižší úrok tedy automaticky neznamená nejvýhodnější půjčku. Můžou s ní být totiž spojeny další výdaje, jako je např. poplatek za uzavření smlouvy, správu úvěru, převod financí atd. A právě tyto náklady, včetně úroku, jsou obsaženy v RPSN.

RPSN neboli roční procentní sazba nákladů vám pomůže zjistit, kolik % z dlužné částky skutečně zaplatíte za 1 rok, a usnadní vám posuzování, jestli je nabízená půjčka výhodná. Výše RPSN zahrnuje kromě úrokové sazby i další různé poplatky navyšující částku, již budete celkově splácet. Díky tomu vám poskytne lepší představu, která půjčka je pro vás nejvýhodnější.

RPSN tedy nemůže být nižší než sám úrok, čím více se mu ale blíží, tím méně zaplatíte na dalších poplatcích. Údaj o RPSN v nabídkách obvykle snadno najdete, protože poskytovatelům půjček zákon ukládá ho uvádět.

Pokud se necháte nalákat pouze na nízký úrok, ale nevezmete v úvahu další náklady spojené s konkrétní nabídkou, může se vám stát, že nakonec zaplatíte víc, než byste museli. Proto nezapomínejte sledovat RPSN. Obecně se dá říci, že čím je RPSN nižší, tím je půjčka výhodnější.

Zaměřte se na důvěryhodné poskytovatele, které buď už znáte, nebo o nich snadno dohledáte transparentní informace. Solidní poskytovatel vám vždy pečlivě vysvětlí všechny podmínky, výhody a nevýhody nabídky, odpoví na vaše otázky a nechá vás v klidu pročíst dokumenty.

Nenechte se zlákat marketingovými triky a na první pohled skvělými nabídkami s extrémně nízkým úrokem. Vždy se zajímejte o všechny závazky, které se k půjčce vážou. Výhodně vypadající nabídka nemusí vždy znamenat nejvýhodnější půjčku. Velmi nízký úrok může být vykoupený vysokými poplatky a špatnými podmínkami.

Žádat o půjčku nemusíte jenom jako jednotlivec, ale i společně s dalšími lidmi, třeba v rámci rodiny. Můžete tak dosáhnout na vyšší půjčenou částku nebo získat lepší úrok a podmínky, protože vaše bonita bude posuzována společně. Příjem několika lidí sečtený dohromady je samozřejmě vyšší než příjem jednoho člověka.

Všichni spolužadatelé musejí splnit stejné podmínky, aby společnou půjčku získali. Zároveň se na všechny zúčastněné budou vztahovat veškeré závazky s půjčkou spojené.

Pokud si chcete udělat dobrou představu, na kolik vás případná půjčka vyjde, vyzkoušejte úvěrovou kalkulačku. Zadáte potřebné údaje a kalkulačka vám hned ukáže, na jak velkou půjčku dosáhnete, s jakým úrokem a jak vysoké měsíční splátky byste platili. Výsledek je jen orientační, proto se vždy raději poraďte i osobně.